投資について

※この画像はチームメンバーが作成しました。

投資とは

投資とは、一言で言うと「中長期的な目線で利益を見込み、資本を投じること」です。

例えば、「投資信託」や「個人向け債券」、「株式」の購入などがそれにあたります。

ただ、投資は預金とは違い元本が保証されないので元本割れ(投資したお金を失うこと)のリスクがあります。

そのリスクを伴う分、リターンも大きくなります。

具体的に、預金の年利回りが0.001~0.01%程度であるのに対し、投資の年利回りは3~10%程度が現実的です。

投資がハイリスクハイリターンと言われるのはこのためです。

しかし、リスクは最小限に抑えられます。その方法も学んでいきましょう。

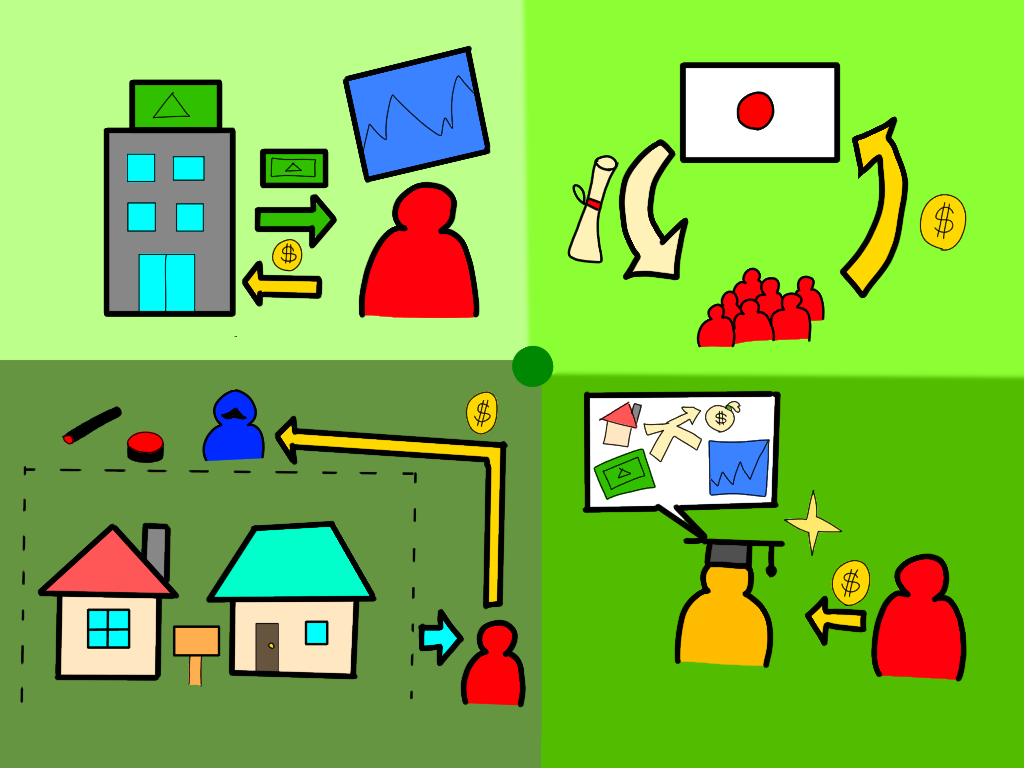

投資の種類

株式

株式に関しては後の項目で詳しく学習します。

ここでは、「企業の発行する株券の売買」だと思って貰えば大丈夫です。

不動産

不動産に関しても後の項目で詳しく学習します。

ここでは、「土地や建物などの不動産の売買」だと思って貰えば大丈夫です。

個人向け国債・社債

個人向け国債や社債は、まとめて債券と呼ばれています。

債券についても後の項目で詳しく学習するので、ここでは「国や会社が発行する債券(お金を借りたいという証明書)の売買」と思って貰えば大丈夫です。

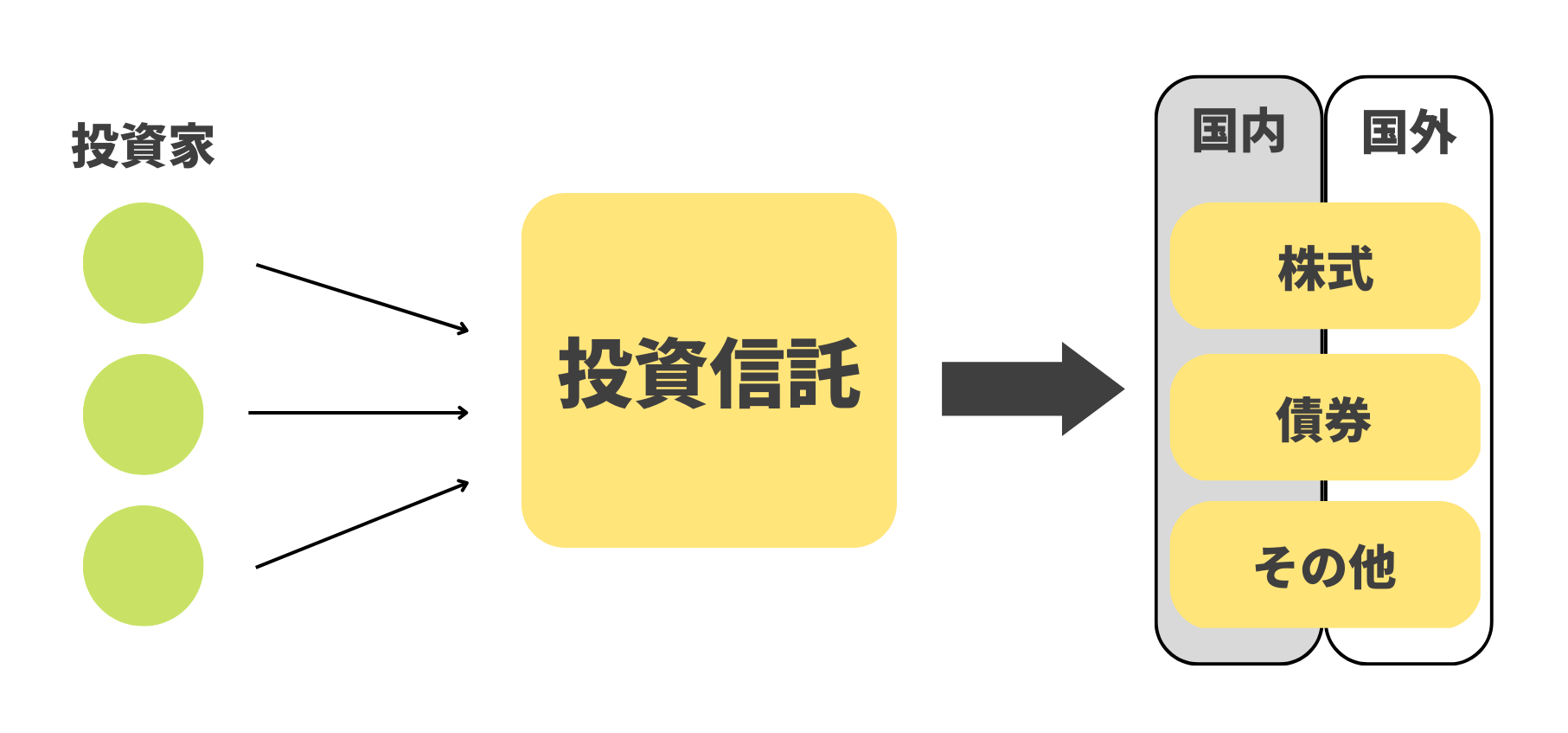

投資信託(ファンド)

※この画像はチームメンバーが作成しました。

投資信託とは「出資者から集めたお金を元手に、投資のプロが代わりに投資・運用する金融商品」です。

メリット・デメリット

メリット

- 少額から始めることができる。

- 比較的安定している。

- 自分で投資対象を選ぶことができる。

デメリット

- 信託報酬などの手数料がかかる。

- リターンはそこまで大きくない。

- 流動性が低いのですぐにお金を引き出すことができない。

ETF(上場投資信託)

※この画像はチームメンバーが作成しました。

ETF(上場投資信託)とは、大部分は先ほど解説した一般的な投資信託と同じなのですが、「株式市場で取引することが可能」など異なる部分もあります。

上場しているので、株式などと同じように信用取引もできます。

メリット・デメリット

メリット

- 取引所でリアルタイムに取引ができる。

- 分散投資が容易。

- 一般的な投資信託と比べてコストが安い。

デメリット

- 分配金の再投資に手間がかかる。

- 信用取引におけるリスクが高くなる。

FX(為替取引)

※この画像はチームメンバーが作成しました。

FX(為替取引)とは、通貨と通貨の価値の差(為替)を利用した投資方法です。

メリット・デメリット

メリット

- 変動が大きいため大きなリターンを狙える。

- 少額から始めることができる。

- 平日であれば24時間取引可能。

デメリット

- 変動が大きいためリスクが大きい。

- 世界の金利やチャートの分析など、様々な知識が必要になる。

- レバレッジで大きな損失をする可能性がある。

※レバレッジとは、出資額に大きな倍率をかけて元本を大きくし、利益の効率化を図ることができる仕組みです。

金

※この画像はチームメンバーが作成しました。

金投資は、金の希少価値や需要・供給などによる価格変動の差を利用した投資法です。

メリット・デメリット

メリット

- インフレに強い。

- 変動が比較的安定している。

- 価値基準が世界共通。

デメリット

- キャピタルゲインしか狙えない。

- 手数料が比較的高い。

暗号資産(仮想通貨)

暗号資産(仮想通貨)については、「仮想通貨」で詳しく解説しているので、ここでは名前だけ知っておけば大丈夫です。

インカムゲインとキャピタルゲイン

投資を始めるにあたってインカムゲインとキャピタルゲインについて理解しなければなりません。

インカムゲインとは、株式等の配当金や家賃収入のように、定期的に継続して得る事ができる利益のことです。

インカムゲインは不労所得になるので、額を増やすことで経済的自由に大きく近づくことができます。

キャピタルゲインとは、一言で言うと株式等の売買時の利益のことです。

買った時の価値と売った時の価値の差を利用して利益を得た場合、それはキャピタルゲインということになります。

投資家の利益は、このインカムゲインとキャピタルゲインによって構成されてます。

投資におけるリスク管理

冒頭でも述べたように、投資はハイリスクハイリターンであると言われています。

しかし、うまくリスク管理することでリスクを最小限に抑える事ができます。

では、どのようにリスク管理をするのでしょう。

それは、分散投資です。

分散投資とは、投資する対象を複数に分散してリスクを管理する方法です。

例えば、株式の銘柄の中で情報通信関係の銘柄と製造関係の銘柄に分けて投資をすることで、どちらかの業界が下がったとしても、もう一つの業界が上がっていればリスクが分散されますよね。

これは、分散する対象が多いほどリスク軽減効果があります。

先程の例えは株式の中だけでしたが、株式と不動産を組み合わせたり、債券と不動産と株式を組み合わせたりすることも良いリスク管理につながります。

しかし、分散の対象が多過ぎてしまうと管理が大変になってしまうので、可能な範囲で分散投資する事が良いでしょう。

その他のリスク管理は、生活の余分なお金を投資に回すことです。

持っているお金を全て投資するのも良いとは思いますが、その分リスクは高くなります。

例えば、株価が大暴落してしまい生活できなくなってしまうこともあるかもしれません。

そのような時に、生活費をしっかり銀行や現金で持っておくことによって「生活できなくなる」というリスクを抑えることができます。

また、大暴落してしまった際に新たに資金を投入することもできます。

そのため、投資をする際は生活費を手元に残したまま余分なお金を投資に回すことでうまくリスク管理ができるのです。

最後に

※この画像はチームメンバーが作成しました。

投資は必ずしなければならないものではありません。

リスク管理をしたとしてもリスクは0にはなりません。

ですから、リスクとリターンを考えた上で個人個人の判断で投資をして欲しいと思います。

投資に関して、少しでも興味を持っていただいたら幸いです。

前へ 次へ